Copyright © 2024, T. Garanti Bankası A.Ş

Kategori:

15 Nisan 2025 • 6 Dakika Okuma Süresi

Gelir vergisi ile ilgili detaylara geçmeden önce işe bir “gelir” tanımlamasıyla başlamak daha faydalı olacaktır. Bir kişiye ya da bir gruba belli kaynaklardan düzenli olarak gelen para “gelir” olarak ifade edilir. Gelir Vergisi Kanunu, gelirin unsurlarını şöyle listeliyor:

- Ticari kazançlar,

- Zirai kazançlar,

- Ücretler,

- Serbest meslek kazançları,

- Gayrimenkul sermaye iratları (gelirleri),

- Menkul sermaye iratları,

- Diğer kazanç ve iratlar.

Vergi geliri, bir devletin hem bireylerden hem de şirketlerden topladığı vergilerin toplamıdır. Kamu hizmetlerinin finanse edilmesi noktasında vergi geliri, oldukça önemli bir yükü sırtlar. Vergi gelirinin kaynaklarından biri olan gelir vergisi, kapsamı ve getirileri sebebiyle son derece önemli bir başlık olarak ön plana çıkar.

Gelir vergisi nedir?

Gelir vergisi, bir ülke bütçesinin sürdürülebilirliği açısından oldukça kritik bir öneme sahip olan vergi sistemini ayakta tutan temel direklerden biridir. Bireylerin ve işletmelerin elde ettikleri gelir üzerinden devlete ödemekle yükümlü oldukları vergi türü olarak açıklanan gelir vergisinde oran ve hesaplama yöntemleri kazanca ve kazancın miktarına göre değişir.

Gelir vergisi beraberinde pek çok soruyu getirir. Kimlerin gelir vergisi ödemesi gerektiği, ödenecek tutarın nasıl hesaplandığı, gelir vergisi beyannamesinin ne olduğu, ödemelerin ne zaman ve nasıl yapıldığı bu sorulardan sadece birkaçı. Gelin, gelir vergisi bahsini daha detaylı inceleyelim ve ilk olarak kimlerin gelir vergisi mükellefi olduğunu açıklayarak süreci başlatalım.

Kimler gelir vergisi öder?

Gelir Vergisi Kanunu’nun 3.,4. ve 5. maddeleri kimlerin gelir vergisi ödemekle yükümlü olduğu konusunu açıkça ortaya koyar. Kanuna göre;

- Türkiye’de yerleşmiş olanlar,

- Resmi daire ve müesseselere veya merkezi Türkiye'de bulunan teşekkül ve teşebbüslere bağlı olup adı geçen daire, müessese, teşekkül ve teşebbüslerin işleri dolayısıyla yabancı memleketlerde oturan Türk vatandaşları gelir vergisi ödemek zorundalar.

Türkiye’de yerleşme konusunu biraz daha açalım. İlgili kanuna göre, Türkiye’de yerleşmiş sayılmak için şu iki durumun oluşması yeterli:

- İkametgâhın Türkiye’de bulunması,

- Bir takvim yılı içinde Türkiye’de devamlı olarak 6 aydan fazla oturulması.

Tabii ülke sınırları içerisinde 6 ay kalan herkesin vergilendirildiği düşünülmemeli. Gelir Vergisi Kanunu, söz konusu zaman diliminden fazla kalsa bile vergilendirilmeyen yabancıları şöyle açıklıyor:

- Belli ve geçici görev veya iş için Türkiye'ye gelen iş, ilim ve fen adamları, uzmanlar, memurlar, basın ve yayın muhabirleri ve durumları bunlara benzeyen diğer kimselerle tahsil veya tedavi veya istirahat veya seyahat maksadıyla gelenler,

- Tutukluluk, hükümlülük veya hastalık gibi elde olmayan sebeplerle Türkiye'de alıkonulmuş veya kalmış olanlar.

Burada tam mükellef ve dar mükellef şeklinde iki sınıflandırma söz konusu. Tam mükellefleri; ikamet adresi Türkiye’de olanlar, 1 yıl içerisinde devamlı olarak Türkiye’de 6 ay geçirenler ve Türkiye’de merkezi bulunan ama yurt dışında faaliyet gösteren Türk vatandaşları şeklinde sıralamak mümkün. Dar mükellefler başlığı ise, yurt dışında yaşayıp Türkiye’de gelir elde eden kişi ve kurumlar olarak aktarılabilir. Türkiye’de faaliyet gösteren yabancı şirketler bu kategoride yer alır.

Gelir vergisi beyannamesi nedir, ne zaman verilir ve nerede bulunur?

Vergi miktarının belirlenmesi ve mükellefine bildirilmesi için kritik unsur beyannamedir. Herhangi bir gelir kaynağı olan herkes beyanname düzenlemekle yükümlü. Yıllık olarak düzenlenen gelir vergisi beyannamesi o seneki kazancı gösterir belgedir. Beyan edilen yıllık kazanç vergi dilimini belirler. Yapılacak ödeme bu belgelerde verilen bilgiler ekseninde hesaplanır.

Gelir vergisi beyanname verme süresine dikkat etmek, ticari faaliyetlerde bir sorun yaşamamak adına son derece önemli. Beyannameler her yılın mart ayında düzenlenir. Bir önceki yıl elde edilen toplam gelir için beyanname, izleyen yılın mart ayı başından itibaren yine mart ayının son günü saat 23.59’a kadar verilmek zorundadır. Ceza ödememek adına bu tarihi kaçırmamak gerekiyor.

Gelir vergisi beyannamesine, Gelir İdaresi Başkanlığı (GİB) web sitesinden ulaşılabilir. Bu sayfada yer alan e-beyanname doldurularak yükümlülük yerine getirilir. Bu noktada mali müşavire de yetki verilebilir.

Gelir vergisi ne zaman ve nasıl ödenir?

Gelir vergisi ödeme tarihleri kazanç türüne göre değişiklik gösterir. Basit usulde çalışan bir işletme gelir vergisinin ilk taksitini şubat ayında öder. Bu durumda ikinci ödeme haziran ayına kalır. Diğer işletmelerde ise ödeme tarihleri mart ve ağustos aylarıdır.

Gelir vergisinde toplam borcu taksitler hâlinde ödemek mümkün. Taksitlendirme, beyandan sonra ve borç tutarına dikkat edilerek başlar. Gelirle orantılı ve uygun bir miktarda belirlenen ödemeler genellikle 2 veya 3 taksit üzerinden planlanır. Taksit sayıları her sene farklılık gösterir. Taksit için belirlenen son ödeme tarihlerine riayet göstermek kritik. Zira ödenmeyen taksitler için aylık faiz işliyor. Ödemelerin taksitsiz, tek kalemde yapılabileceği bilgisini de ayrıca verelim.

Gelir vergisinin nereden ödenebileceği konusunda pek çok alternatif mevcut. Vergi daireleri, gelir vergisi ödemelerini kabul ediyor. Yükümlü, ödeme işlemini ancak ikametinin bulunduğu il veya ilçedeki vergi dairesinden yapabilir. Vergi dairesine gitmeye vakti olmayanlar ödemelerini İnteraktif Vergi Dairesi’nden yapabilirler. Bu online portala e-Devlet şifresi ile giriş yapılıp borç ödenebilir. Gelir vergisi ödemesinin yapılabileceği bir başka kanal ise bankalar. Gelir İdaresi Başkanlığı tarafından yetkilendirilen bankalar üzerinden gelir vergisi ödemesi yapılabilir.

Garanti BBVA, gelir vergisi ödemelerini mobil ve internet bankacılığı üzerinden ödeme imkânı sunuyor. Garanti BBVA Mobil’deki İşlemler>Ödemeler>Vergi/Para Cezası adımından ve Garanti BBVA İnternet Bankacılığı’ndaki Ödeme>Vergi/Para Cezası adımından hem kendi adına hem de başkası adına gelir vergisi ödemesi yapmak mümkün. Yine gib.gov.tr üzerinden Garanti BBVA kredi kartı ile ödeme yapılabilir.

2025 için belirlenen gelir vergisi dilimleri ne kadar?

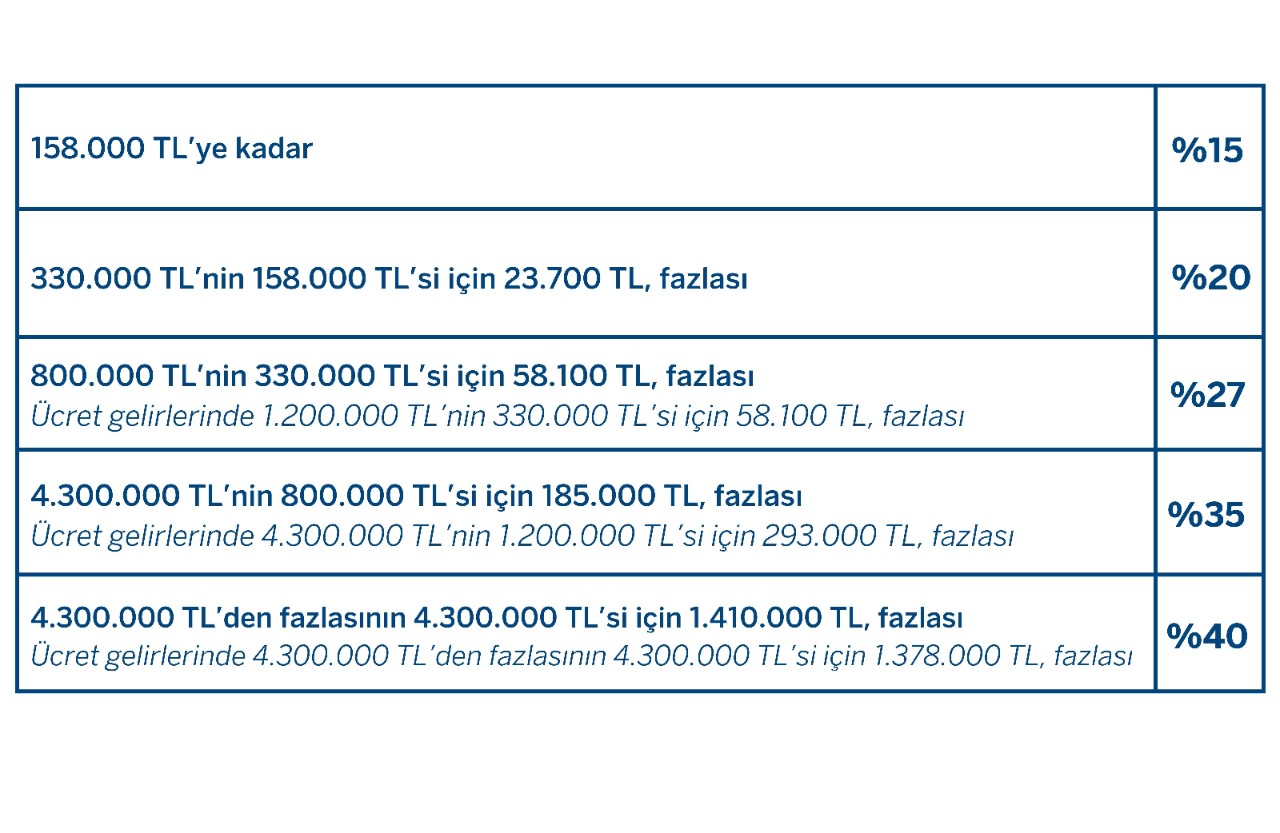

Ödeme tutarlarının ve beyan prosedürlerinin belirlenmesinde gelir vergisi dilimleri oldukça önemli bir detay. Gelir vergisi hesaplama işlemleri, kazançlar üzerinden belirlenen dilimlerle yapılıyor. Yıl boyunca elde edilen kazanç, hangi dilimde yer alıyorsa ödenecek tutar da ona göre şekilleniyor. 2025 için belirlenen gelir vergisi dilimleri şu şekilde:

Tam da burada 2025 için belirlenen takvim bilgisini hemen not düşelim: Beyan için son tarih mart ayının son günü. Ödemeler iki taksit üzerinden gerçekleştirilecek. Ödemeler için açıklanan nihai tarihler ise mart ve temmuz ayının son günleri.

Gelir vergisi nasıl hesaplanır?

2025 yılı için ücret dışı gelirlerin vergilendirme oranlarını yukarıda verdik. Bu oranlara göre yapılan birkaç hesaplama örneği şu şekilde:

- Vergiye konu gelir 100.000 TL ise tahakkuk eden vergi (100.000 x %15) miktarı 15.000 TL olacaktır.

- Vergiye konu gelir 200.000 TL ise 158.000 TL için 23.700 TL ve kalan 42.000 TL için (42.000 x %20) 8.400 TL’dir. Toplam vergi tutarı ise 32.100 TL’dir.

- Vergiye konu gelir 400.000 TL ise 330.000 TL için 58.100 TL, 70.000 TL’lik kalan kısım için ise (70.000 x %27) 18.900 TL olacaktır. Toplam vergi tutarı ise 77.000 TL’dir.

Kira gelir vergisi nedir, nasıl ödenir?

Kira gelir vergisi, bir konut ya da iş yerini kiraya vererek belli bir sınırın (muafiyet tutarı) üzerinde gelir elde edenlerin ödemekle yükümlü olduğu vergi türüdür. Türkiye’de bu vergi, Gelir Vergisi Kanunu kapsamında değerlendirilir ve “gayrimenkul sermaye iradı” olarak adlandırılır. Her yıl, 1-31 Mart tarihleri arasında, bir önceki yılın kira gelirleri için Gelir İdaresi Başkanlığı'na (GİB) beyanname verilir. Beyanname, e-devlet sistemi üzerinden verilebileceği gibi vergi dairesine giderek de verilebilir. Ortaya çıkan vergi tutarı, ilk taksiti mart ayına sonuna kadar, ikinci taksiti ise temmuz ayı sonuna kadar olmak üzere iki taksitte ödenir. Ödemeler; GİB’in internet sitesi üzerinden, GİB mobil uygulamasından, Dijital Vergi Dairesi'nden, anlaşmalı bankalardan, PTT şubelerinden ve vergi dairelerinden yapılabilir.

Kira gelirinde belirli bir muafiyet sınırı vardır ki bu; sadece mesken, sadece iş yeri ve hem mesken hem de iş yeri kira geliri olanlar için ayrı bir sisteme sokulmuştur. GİB internet sitesinde 2024 yılı kira gelirleri için bu durum özetle şöyle açıklanıyor:

"Sadece mesken kira geliri olanlar için;

- 2024 yılı içerisinde tahsil etmiş olduğu toplam mesken kira geliri 33.000 TL üzeri olanlar beyanname vermek zorundadırlar.

- 2024 yılı için 33.000 TL istisna uygulanacaktır. Bu istisnadan sadece mesken kira geliri elde edenler faydalanabilecektir.

- Bu istisna sadece tek mesken için uygulanacak olup birden fazla mesken kirası elde edenler için istisna kira gelirleri toplamına bir defa uygulanacaktır.

- Bir konuta birden fazla kişinin ortak olması halinde ise bu konuttan elde edilen kira geliri için her bir ortak söz konusu istisnadan ayrı ayrı yararlanabilir.

- Sadece mesken kira geliri elde etse bile ticari, zirai veya mesleki kazancından dolayı mükellefiyeti bulunanlar istisnadan faydalanamayacakları gibi bu sistemden de faydalanamazlar.

- Mesken kirası elde edip beyan vermeyen veya eksik beyan edenler 33.000 TL'lik istisnadan yararlanamazlar.

- 2024 yılı içerisinde 33.000 TL üzeri mesken kira gelirinin yanında, beyanı gerekip gerekmediğine bakılmaksızın ayrı ayrı veya birlikte elde edilen ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratların gayri safi tutarları toplamının 870.000 TL’yi geçmesi halinde 33.000 TL’lik mesken istisnasından yararlanma söz konusu olmaz.

Sadece iş yeri kira geliri olanlar için;

- 2024 yılı içerisinde tahsil etmiş olduğu toplam işyeri kira geliri 230.000 TL üzeri olanlar beyanname vermek zorundadırlar.

- Sadece iş yeri kirası elde etse bile ticari, zirai veya mesleki kazancından dolayı mükellefiyeti bulunanlar bu sistemden yararlanamazlar.

- Bir iş yerine birden fazla kişinin ortak olması hâlinde ise bu iş yerinden elde edilen kira gelirden her bir ortağın hissesine düşen kira gelirinin 230.000 TL tutarı aşması hâlinde ayrı ayrı beyanname vermek zorundadırlar.

- Hem mesken hem de iş yeri kira geliri olanlar için;

- Mesken kira gelirinin 33.000 TL istisna düşüldükten sonraki kalan tutar ile iş yeri kira gelirlerinin toplamı 2024 yıl için 230.000 TL'yi aşması hâlinde mesken ve iş yeri için beyanname verilmesi gerekmektedir.

- Mesken kira gelirinin 33.000 TL istisna düşüldükten sonraki kalan tutar ile iş yeri kira gelirlerinin toplamı 2024 yıl için 230.000 TL'yi aşmaması hâlinde ise işyeri kira geliri beyan edilmeyip sadece mesken kira geliri beyan edilecektir.

- -Eğer mesken kira geliri 33.000 TL istisna tutarının altında ise mesken kira geliri toplama dahil edilmeyecektir.”